發布時間:2019-09-05 15:54:38 北國網

關注中物聯

關注中物聯

中投摩根表示隨著供應鏈與互聯網、物聯網、大數據等技術的深度融合,供應鏈連接的主體越來越豐富多元,不再是線性結構而是網絡化生態,使得以大數據支撐、網絡化共享、智能化協作等為特征的智慧供應鏈體系有了雛形,反過來為供應鏈金融模式創新提供了條件。

中投摩根平臺于2015年3月正式上線,初期主做北京地區房產抵押業務,借款人均為北京的中小微企業。2016年,中投摩根轉型供應鏈金融業務,具體業務模式可分為供應商應收賬款質押融資、訂單融資、分銷商采購預付款/應付款融資3類:

1、供應商應收賬款質押融資

與中投摩根平臺達成合作的核心企業上游供應商等企業,在基礎交易完成后,經核心企業核準,將應收賬款通過中投摩根平臺質押,獲得融資,待賬款到期后由核心企業還款。

2、訂單融資

與核心企業簽訂長期供貨協議的供應商,經核心企業核準后,根據訂單通過中投摩根平臺進行直接融資,到期以后由供應商通過中投摩根平臺還款。

3、分銷商采購預付款/應付款融資

與中投摩根平臺達成合作的核心企業供應鏈上下游采購商等購買核心企業產品或服務所預付或應付的款項,通過中投摩根平臺由資金方先行墊付,核心企業提前收回資金,由下游采購商到期還款。

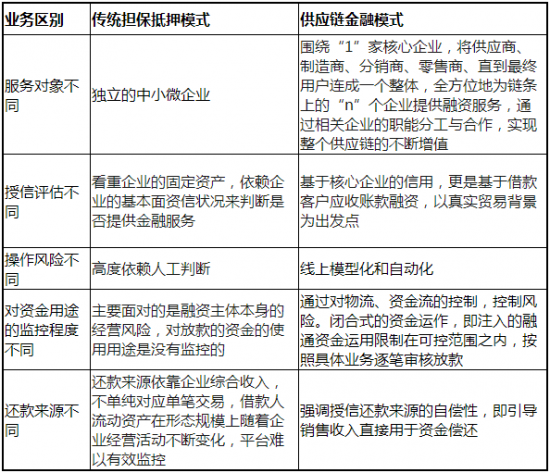

中投摩根成功完成業務轉型后,在服務對象、操作風險多方面均有明顯改善與提升。以下為傳統融資擔保抵押與供應鏈金融二者的業務區別:

1、具有小額分散的特點;因此,與轉型前傳統融資擔保抵押模式相比,轉型后的供應鏈金融模式更有優勢:

2、避免風控人員人為審核道德風險;

3、可實現全線上化申請、審核、放款、貸后管理,效率提高、便于管理;

4、更好的把握資金用途,保障還款來源;

5、可獨立對外輸出風控模型、風險評級系統,轉型金融科技、服務于金融機構、其他類金融機構。

現有模式最鮮明的特點是,徹底打破了傳統金融機構依托抵押擔保作為對中小企業授信依據的做法,利用金融科技手段實現風險定價和風險分散,注重企業應收賬款在中小企業信用評價中的地位作用,賦予中小企業信用融資以全新的時代內容,實現了依托金融科技手段,服務中小企業的目的。

近年來國家不斷加大對中小企業的支持力度。一系列政策的密集出臺,也激發了更多有創新能力的機構和企業參與到動產融資的探索和實踐。在政策的指引下,中投摩根團隊,五年來一直努力創新和實踐,力爭做供應鏈金融領域的風控尖兵。

相關閱讀

每日 推薦

- 張國清在貴州、重慶調研時強調:加快制造業數智化轉型升級 扎實推進國有企業創新發展

- 何立峰在湖北、湖南調研時強調:持續推動外貿提質增效 打通全國統一大市場建設卡點堵點

- 丁薛祥出席第二屆中歐班列國際合作論壇開幕式并致辭

- 工信部:到2027年建成200個左右高標準數字園區

- 四川年內實現普貨車輛智能年審

- 長三角有色金屬產業規劃建設統一大市場

- 我國快遞包裹市場規模連續11年全球第一

- 《中歐班列發展報告(2025)》發布:有力保障國際產業鏈供應鏈穩定

- 力挺專精特新中小企業 更多政策舉措加快制定——將深入開展夯基提質行動 探索建設賦能中心

- 國家郵政局公布2025年10月份郵政行業運行情況

- 國際綠色燃料聯盟在香港成立